Как собрать деньги на телефон ребенку?

Если взрослый человек может накопить из заработной платы за счет экономии, ребенку приходится труднее. У него редко имеется источник прибыли, поэтому приходится искать варианты. Выделим лучшие решения, как собрать деньги на телефон:

Экономия на карманных расходах. У детей главный источник прибыли — деньги, которые дают родители

Наличие карманных расходов важно, ведь малыш учится распоряжаться финансами и экономить. Именно из этих средство он может собрать деньга на приобретение. Интересно, что в Германии выдача средств на карманные расходы обязательна

Если мать с отцом не выполняют обязательств, их ожидает штраф

Интересно, что в Германии выдача средств на карманные расходы обязательна. Если мать с отцом не выполняют обязательств, их ожидает штраф.

Подарки. Последние годы сложилась традиция дарить детям деньги (при условии достижения сознательного возраста). Получая определенную сумму, несовершеннолетний ее откалывает и в итоге покупает долгожданный телефон или компьютер (с помощью родителей или без дополнительной поддержки). При наличии накопления с карманных расходов сумма будет выше.

Продажа лишних вещей. У каждого ребенка в детский период накапливается много вещей, которые ему не нужны. Чтобы заработать деньги, требуется сделать фото и выставить предмет на Ebay или Авито. Полученные деньги применяются для решения поставленной задачи. Конечно, без привлечения взрослых здесь не обойтись.

Финансовая помощь за отличную учебу или помощь по дому. Часто отцы выделяют деньги чаду за успешное обучение или выполнение трудной работы по хозяйству. Эти средства стоит использоваться для повышения объема сбережений.

Доход. По законодательству ребенок вправе работать с 14-ти лет. При этом подработка, к примеру, расклейкой объявлений, никому не повредит.

Рассрочки и всё, что следует знать о них

Определённые услуги, предоставляющиеся покупателям специализированными магазинами и получившие название — рассрочки, дают возможность «разбивать» общие оплаты за какие-либо товары на пару абсолютно равных частей. Но к каждой из них прибавляются ещё и дополнительные проценты, размеры которых всегда в индивидуальных порядках устанавливаются.

Потому приобретая таким образом ноутбуки, люди постоянно переплачивают, само собой. Чем больше взносов они обязаны будут сделать, тем выше окажется разница между первоначальными ценами товаров и конечными суммами, для погашений рассрочек внесёнными. Именно из-за этого далеко не все клиенты на подобные грабительские условия соглашаются.

Информация о сервисе HappyLend и его партнерах.

Банки и микрофинансовые организации (банки и МФО) – кредитные организации, микрофинансовые и микрокредитные компании, указанные ниже у которых Клиент может получить потребительский кредит (заем) для оплаты товаров Партнера.

Кредит (заем) – деньги, предоставляемые банком или МФО Клиенту Партнера на основе договора потребительского кредита (займа), заключаемого между банком или МФО и Клиентом Партнера для оплаты товаров с использованием Сервиса HappyLend.

Партнер: ООО «ГИПЕРПК», адрес в сети Интернет: https://hyperpc.ru/

Сервис HappyLend – технологическая платформа, принадлежащая Правообладателю и предназначенная для организации получения потребительских кредитов и займов у банков и МФО Клиентами Партнера для оплаты Товаров. 1 .

Партнеры Организатора – ООО «Севен процессинг» (ОГРН 1137746776419) и ООО «ХЭППИЛЕНД. ТЕРРИТОРИЯ КРЕДИТНЫХ РЕШЕНИЙ.» (ОГРН 1167746194329), являющиеся правообладателями Сервиса HappyLend.

Товар – товары и услуги, приобретаемые для собственных нужд Клиентами Партнера.

Кредит (заем) для оплаты товаров с использованием Сервиса HappyLend предоставляется следующими банками и МФК на следующих условиях:

- ПАО «Восточный экспресс банк». Генеральная лицензия Банка России № 1460 от 24.10.2014 г. Первоначальный взнос — от 0 до 90% от цены Товара, срок кредитования — от 6 до 36 месяцев. Процентная ставка — от 24 до 27%годовых, сумма кредита – от 2 000 до 250 000 руб.

- АО «АЛЬФА-БАНК». Генеральная лицензия Банка России № 1326 от 16 января 2015 г. Первоначальный взнос — от 0 до 99% от цены Товара, срок кредитования — от 4 до 24 месяцев. Процентная ставка — от 25 до 34% годовых, сумма кредита — от 10 000 до 300 000 руб.

- АО «Кредит Европа Банк». Генеральная лицензия ЦБ РФ на осуществление банковских операций № 3311 от 04.02.2015. Первоначальный взнос — от 0 до 99,99% от цены Товара, срок кредитования — от 5 до 30 месяцев. Процентная ставка – 17. от 17,4 до 24,4% годовых, сумма кредита – от 5000 до 300 000 руб.

- АО «Тинькофф Банк». Генеральная лицензия ЦБ РФ на осуществление банковских операций № 2673. Первоначальный взнос — от 0 до 99,99% от цены Товара, срок кредитования — от 6 до 24 месяцев. Процентная ставка — от 20% годовых, сумма кредита — от 3 000 до 300 000 руб.

- ПАО «Почта Банк». Генеральная лицензия % ЦБ РФ на осуществление банковских операций № 650 от 25.03.2016. Первоначальный взнос — от 0 до 99,99от цены Товара, срок кредитования — от 6 до 12 месяцев. Процентная ставка — от 14,9 до 24,95% годовых, сумма кредита – от 3 000 до 300 000 руб.

- АО «Райффайзенбанк». Генеральная лицензия ЦБ РФ на осуществление банковских операций № 3292. Первоначальный взнос — 0, срок кредитования — от 13 до 60 месяцев. Процентная ставка — от 15,99 % годовых, сумма кредита — от 90 000 до 300 000 руб.

- АО «Банк Русский Стандарт». Генеральная лицензия ЦБ РФ на осуществление банковских операций № 2289 от 19.11.2014. Первоначальный взнос — от 0 до 99,99% от цены Товара, срок кредитования — от 3 до 24 месяцев. Процентная ставка — от 14,9 до 24,5 % годовых, сумма кредита — от 3 000 до 200 000 руб.

- ООО МФК «Займ онлайн» (Pay P.S.). Свидетельство о внесении сведений о юридическом лице в государственный реестр микрофинансовых организаций № 2120177001838 Банка России от 24 июля 2012г. Первоначальный взнос — от 0 до 99% от цены Товара, срок кредитования — от 2 до 6 месяцев. Процентная ставка — от 66 до 82% годовых, сумма кредита — от 1 000 до 50 000 руб.

- ООО МФК «СМСФИНАНС». Регистрационный номер записи в государственном реестре МФО 2120177002022 от 30.08.2012 г. Срок кредитования — от 2 до 12 месяцев. Процентная ставка – не более 75,00% годовых, сумма кредита — от 1 000 до 30 000 руб.

1 Возможность покупки товаров за счет потребительского кредита (займа) зависит от кредитной истории (кредитного рейтинга) Клиента Партнера, суммы покупки, срока кредита (займа), размера первоначального взноса и решения банка (МФО) о выдаче кредита (займа). Партнер самостоятельно не выдает кредиты (займы) и не гарантирует предоставление всем Клиентам Партнера возможности купить товары за счет потребительского кредита (займа).

Получу ли я удовлетворение от покупки в кредит?

Неожиданный вопрос, но его тоже стоит себе задать. Представьте в деталях ремонт своей мечты: стены любимого цвета, светлый пол, на котором не видно следов от ног, хорошая ванна, которая не скрипит, натяжной потолок. С кредитом это все может стать вашим уже через неделю. Долго ли вы будете наслаждаться такой покупкой? Ну, две, три недели, может, месяц. А потом настанет время ежемесячного платежа по кредиту: тут-то уровень радости и начнет понижаться. И с каждым месяцем радости будет все меньше, а долговую лямку тянуть-то еще долго.

Зато если накопить и купить без кредитов, чувство собственного достоинства будет подстегивать мысль: «Я смог! Смог сам! Без долгов! Никому ничего не должен!»

Впрочем, тут всё индивидуально: кому-то и кредит радость от покупки не омрачит, а кто-то будет не весел даже после того, как сам накопил. Просто задумайтесь.

Если все же решились взять кредит, почитайте эти статьи о том, как выплатить его без боли и последствий:

- Поговорить с начальником о повышении зарплаты.

- Изучить, как работают инвестиции.

- Вдохновиться историями россиян о собственном бизнесе.

В чем суть предстоящей сделки?

POS-кредиты также именуются товарными. Расшифровывается аббревиатура как «point of sale», что на русский переводится как «точка продаж». Это потребительское экспресс-кредитование, которое оформляется прямо на месте, а участниками сделки одновременно являются банк, магазин и покупатель. Работает схема так:

С оформлением POS-займа проблем не возникает. Все формальности решаются на месте сотрудником магазина, прошедшим специальное обучение, или представителем банка. Интересно, что одна торговая точка может одновременно сотрудничать сразу с несколькими ФКУ. В такой ситуации кредиторы серьезно конкурируют, предлагая покупателю приятные бонусы и скидки.

Планируя купить ноутбук в рассрочку, лучше заранее узнать магазины и их кредитных партнеров. Так, «М.Видео» сотрудничают сразу с Альфа-Банком, Почта Банком, Русским Стандартом, Хоум Кредитом и рядом других ФКУ. Если выбрать Эльдорадо, то здесь свои услуги по POS-кредитованию предложат только Альфа и Хоум.

Если магазин сотрудничает с несколькими банками, то покупатель сам решает, где взять товарный заем. Выбирая кредитора, стоит внимательно изучить предлагаемые условия кредитования

Необходимо обратить внимание на процентную ставку по ссуде, требования к страхованию, наличие комиссионных сборов и другие нюансы сделки

Важно полностью читать договор, особенно, пункты, прописанные мелким шрифтом

Схема оформления и виды кредита

Начнем с определения понятия кредит.

В зависимости от цели, для которой человек берет кредит, различают такие их виды:

- Автокредит – кредит для покупки автомобиля.

- Кредит на жилье – один из самых распространенных кредитов, который нужен для приобретения жилья.

- Земельный – оформляется, когда заемщик намерен купить земельный участок.

- Образовательный – кредит для оплаты обучения, как правило, в высших учебных заведениях.

- Потребительский – наиболее популярный на сегодня, предназначен для небольших расходов граждан (покупка техники и других товаров).

Все условия оформления кредита и другие нюансы должны быть прописаны в кредитном договоре, который заключается между кредитором и заемщиком.

В кредитном договоре, как правило, прописываются такие условия:

- Сумма долга.

- Процентная ставка по кредиту.

- Размер и периодичность платежей.

- Общий период погашения долга.

- Штрафные санкции в случае нарушения договора.

Все банки имеют разные предложения на рынке финансовых услуг. Но общая схема оформления кредитования практически одинакова и состоит из пяти этапов.

На сегодняшний день, учитывая влияние интернета на жизнь человека, совсем не обязательно обращаться в банк для получения информации. Многие учреждения сейчас позволяют оформить заявку на кредит в режиме онлайн, таким образом привлекая еще больше потенциальных клиентов.

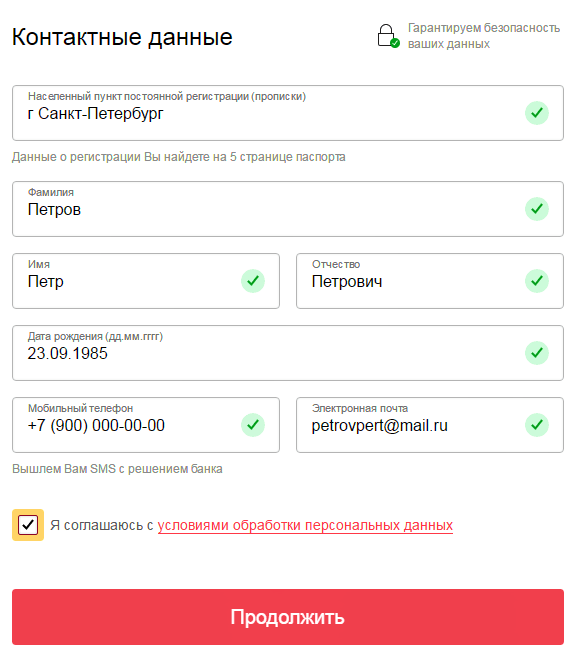

После этого вы заполняете анкету со своими персональными данными и ожидаете, пока банк рассмотрит заявку. Как правило, это составляет около 15 минут.

Таким образом, вы можете узнать, готов ли банк выдать вам кредит, даже не выходя из дома.

4 повода для оформления кредита

Причина №1. Желание поскорее стать на ноги.

Эту цель преследуют практически все молодые люди в современном обществе. Многим хочется поскорее построить свою жизнь, достичь успеха и стать независимым.

Но в условиях нашего времени простым студентам это сделать очень сложно.

Тогда кредит является хорошим вариантом для того, чтобы обрести свободу. Но, конечно, только в том случае, если вы – финансово грамотный человек и сможете рассчитать свои силы рационально

Очень важно в такой ситуации не провалиться в долговую яму

Если вы молоды и полны идей, вы можете с помощью кредита повысить уровень своих доходов или улучшить жилищные условия, тем самым став независимым.

Кредит стоит брать в данном случае:

- На жилье, чтобы получить свободу пространства.

- На автомобиль, который может стать вашим источником дохода (если вы переоборудуете его в кофемобиль или для другой бизнес-идеи).

- На обучение, чтобы потом получить достойное образование, работу и, соответственно, уровень жизни.

Главное в стремлении стать самостоятельным – быть рассудительным, а не идти на поводу у эмоций. Тогда такой вариант займа себя оправдает.

Причина №2. Стремление начать свой бизнес.

Если вы в своей жизни уже созрели для создания собственного дела, и готовы упорно трудится для достижения успеха, кредит – то, что вам нужно.

В связи с прогрессом во всех сферах жизни, ежедневно у людей появляется все больше бизнес-идей, уникальных по своей природе. И поскольку эти идеи в основном развиваются среди молодого поколения, первая проблема для создания бизнеса – отсутствие капитала.

В таких случаях, кредитование – целесообразное решение.

Но здесь тоже нужно быть внимательным. И если вы решили брать кредит, чтобы открыть свое дело, не забывайте:

-

Хорошо продумать бизнес-идею.

Вы должны быть уверенны, что на рынке есть спрос на такие товары или услуги.

- Заранее составить бизнес-план, чтобы знать, сколько денег и на какой срок вам необходимо занять.

- Просчитать рентабельность вашего дела для того, чтобы иметь возможность в дальнейшем погасить долг.

Если вы заранее внимательно подойдете к формированию своего бизнес-проекта, скорее всего, сможете принять рациональное решение.

Причина №3. Желание продвигаться по карьерной лестнице.

Допустим, у вас появилась возможность сменить профессию или получить повышение, но для этого вам нужно больше работать на дому и приобрести хороший компьютер или ноутбук, который вы не можете себе позволить.

Выход из положения – взять кредит. Конечно, если вы сможете его выплатить.

Многие скажут, что это глупо, ведь на покупку такой техники лучше накопить денег, нежели лезть в долги. Но это не совсем так. Если устройство необходимо именно сейчас, и за период, в течение которого вы будете копить деньги, можно уже достичь успеха, то, наверняка, лучше такой шанс не упускать.

Но решать вам, так как только вы можете определить свою платежеспособность. Взвесьте хорошо все за и против, просчитайте, оправдает ли себя кредит, и только тогда делайте вывод.

Причина №4. Необходимость приобрести жилье.

Оформление кредита на жилье или ипотека – самый популярный довод, чтобы уйти в долги. Ведь, согласитесь, чтобы купить технику еще можно накопить, но чтобы приобрести квартиру, копить придется слишком долго.

Опять-таки, оформление ипотеки – серьезное дело, поэтому лучше брать взаймы, если есть действительно очень веские на это обстоятельства.

Причиной, чтобы брать кредит на жилье, может стать:

-

Создание семьи – молодые люди, как правило, не обладают большими средствами для покупки своего жилья.

Но если вы можете позволить себе взять в долг, стоит попробовать.

- Расширение вашей семьи – если проживание с другими родственниками доставляет дискомфорт, конечно, лучше съехать.

-

Получение работы в другом городе – возможно, вас повысили и нужно переезжать.

Для такого случая, ипотека – рациональное решение, если новая работа принесет солидный доход.

Как видим, причина действительно весомая, но только если вы готовы к длительному погашению долга.

Собственно, существуют действительно оправданные цели, для которых кредит – способ начать новую, лучшую жизнь. Но каждая медаль имеет две стороны, поэтому обсудим и те причины, по которым следует отказаться от кредитования.

Условия кредитования

В большинстве случаев, предлагаемые магазинами условия покупки компьютера в кредит выглядят следующим образом:

- Отсутствие первоначального взноса или небольшой взнос, допустим, 10%

- 10, 12 или 24 месяца — срок выплаты по кредиту

- Как правило, проценты по кредиту компенсируются магазином, в итоге, если не допускать просрочек по оплате, кредит Вам достается почти бесплатно.

В общем и целом, можно сказать, что условия не самые плохие, особенно если сравнивать со многими другими кредитными предложениями. Поэтому, в этом плане особых недостатков нет. Сомнения в целесообразности покупки компьютерной техники в кредит возникают лишь из-за особенностей этой самой компьютерной техники, а именно: быстрое устаревание и снижение цены.

Ноутбук в кредит без процентов

Часто магазины предлагают вариант бесплатной рассрочки. В таком случае цена товара делится на несколько месяцев, а переплата отсутствует – проценты на сумму долга не начисляются. В итоге покупатель возвращает только фактическую стоимость покупки. Для потребителя такой вариант выгоднее POS-кредитования. Но остается логичный вопрос: «нет ли подвоха?».

ФКУ не будет работать в убыток. Если годовые за пользование средствами не платит потенциальный заемщик, значит, траты ложатся на продавца. Действует такая схема: магазин делает на товар скидку в 10-20%, покупатель приобретает продукцию по сниженной стоимости, а разница в суммах идет на погашение процентов. Свою выгоду получают все участники сделки: банк – деньги, торговая точка – сбыт и прибыль, а физлицо – ноутбук в бесплатную рассрочку.

Подвох только в одном – допуслугах. Банк или магазин могут включить в договор расширенную гарантию, страховку или комиссию. Чтобы не попасться, стоит внимательно читать условия.

Как улучшить свою кредитную историю?

- Погашение старых задолженностей. Закройте все кредиты, которые уже есть. Правило простое: сначала вы гасите долги, потом берете новые займы, а не наоборот.

- Откройте кредитку. Многие российские банки оформляют кредитные карты в том числе для заемщиков с проблемным рейтингом. Сначала лимит будет небольшим, но со временем, при условии добросовестного выполнения финансовых обязательств, он возрастет. Главное активно пользуйтесь картой и не допускайте просрочек.

- Обратитесь в МФО. Микрофинансовые организации известны лояльным отношением к заемщикам. Вы можете брать небольшие займы до зарплаты, своевременно возвращать их, чтобы восстановить КИ. Запаситесь терпением – на улучшение рейтинга потребуется время. Не гасите долги в первые несколько дней после оформления ссуды – это может дополнительно ухудшить ваши позиции в глазах кредитора.

- Покупайте товары в рассрочку. Иногда это действенный способ восстановить КИ. Но учтите – не каждый банк согласится кредитовать покупку товаров заемщику с низким рейтингом.

- Оформите реструктуризацию либо рефинансирование. Нужно будет подписать договор с банком, который выкупит долг у другого финансового учреждения, а затем предложит клиенту новые условия сотрудничества. Размеры ежемесячных платежей обычно уменьшаются, а сроки возврата долга возрастают. Услугу нужно заказывать своевременно – пока не пошли просрочки. Рефинансирование поможет сохранить адекватный кредитный рейтинг при высоких текущих финансовых нагрузках или невозможности своевременно возврата долга.

Условия, выдвигаемые финансовыми организациями по отношению к соискателям

По сути, люди сегодня могут приобрести в кредит какие угодно ноутбуки с помощью фактически любых банковских учреждений. Но во время заключений договоров, возраст соискателей не может меньше 18 лет составлять

Хотя некоторые организации совершенно не желают сотрудничать с клиентами, которым 21 год не исполнился, это важно

К тому же ставки по оформленным займам в подобных ситуациях достигают где-то 30%. А сами договоры больше, чем на три года, обычно не заключаются. Погашать имеющиеся задолженности люди «аннуитетными» (равными) платежами должны ежемесячно. Хотя порой соискатели могут вносить и более внушительные суммы.

Такие нюансы следует оговаривать заранее, чтобы потом никаких вопросов не возникало. Ведь не все современные банки возможность досрочно долги погашать клиентам предоставляют. Но это ещё не всё. Приобретаемые ноутбуки в подобных ситуациях выступают в качестве залогов. И если условия договоров выполняться не будут, учреждения в судебном порядке смогут попросту изъять данную технику.

Ситуация № 1 Когда для того, чтобы вернуть долги, приходится работать всю жизнь

Брал ипотеку. Довольно быстро рассчитались, но больше не хочу ввязываться. Машины всегда покупал за наличные, телефоны — тем более. Кредитки нет, но она бы пригодилась, когда я хотел арендовать за рубежом машину. Тогда впервые пожалел, что ее у меня нет.

Кредит — это жизнь не по средствам. А все россияне так и живут: берут один, чтобы отдать другой. И их, видимо, все устраивает. Но я не хочу всю жизнь пахать для того, чтобы купить очередную машину или телефон. Это будет все та же машина и все тот же телефон. Туда же всякие ремонты: мраморная столешница или Икея? И то, и то будет кухней, так зачем тратить на это половину стоимости квартиры?

Считаю, что лучше жить по средствам, никому не быть должным и чтобы никто не был должен тебе.

Какие еще есть варианты займа?

Помимо описанных выше, существуют еще несколько популярных видов займа. К их числу относятся:

- потребительский. По сути, автокредит является разновидностью потребительского, характерными чертами которого выступает относительно незначительная сумма займа и небольшой срок, редко превышающий 2 года, а обычно составляющий от 6 месяцев до года;

- на выполнение ремонта в квартире или доме;

- образовательный или на отдых;

- на развитие бизнеса.

Каждый из описанных видов займов обладает своими особенностями, но основной принцип остается неизменным – клиент возвращает долг с начисленными процентами, причем целесообразность кредита определяется, исходя из величины процентной ставки и продолжительности выплат.

Копить или взять кредит

Покупать дополнительные аксессуары, как правило, не надо. А когда надо — то на очень небольшую сумму

На мой взгляд, копить в современном мире — это что-то из ряда вон выходящее. Намного логичнее взять кредит (читай рассрочку) здесь и сейчас, чем ждать, пока наберётся нужная сумма. Вот основные причины:

Копить нужно долго

Неважно, сколько: месяц, полгода или год. Куда удобнее просто пойти и купить нужный товар прямо сейчас, а расплатиться за него — потом

Копить довольно сложно. Необдуманные траты случаются кругом и рядом, поэтому, чтобы ограничить себя в покупках и отложить нужную сумму, нужно обладать изрядной силой воли и предусмотрительностью. Товар, который вы хотите купить, может подорожать. Это может произойти из-за роста курса доллара или дефицита полупроводников, как сейчас, а рассрочка убережёт вас от этого.

- Небольшие ежемесячные платежи позволяют не просто снять нагрузку с семейного бюджета по сравнению с оплатой всей суммы сразу, но и даже немного подзаработать на этом, например, положив деньги на вклад.

- Ежемесячные платежи дисциплинируют. Ну, по крайней мере, меня. В начале каждого месяца я просто перечисляю платёж банку по рассрочке, потому что знаю — его нельзя пропустить. В случае с накоплениями такой обязанности нет.

- Рассрочка повышает ваш кредитный рейтинг. Успешное погашение своих обязательно без просрочек гарантированно приведёт к росту вашего авторитета среди банков, которые имеют доступ ко всей информации о ваших платежах.

Ноутбук в кредит – стоит ли?

В данной статье хочу изложить свои мысли по поводу того – стоит ли брать ноутбук в кредит? Я уверен, что если забить данный запрос в поисковую форму, то в большинстве найденных ответов в интернете вам будут советовать не залезать в долги, не брать кредит вообще. Но давайте посмотрим на данный вопрос с другой стороны.

Я всегда считал и буду считать, что кредитов бояться не стоит. А если вы в трезвом уме и с ясной памятью, то тем более. Просто многими людьми управляют страхи и предрассудки. Я в данном случае считаю, что – «Не бери кредит, ты потом из долгов не вылезешь. Кредит – это удавка на шее, банк отберет у тебя все имущество и выгонит из дома…» — это самые обычные предрассудки. К вопросу оформления кредита нужно подходить взвешенно. Как именно?

Для начала вам необходимо определиться – для чего вам нужен ноутбук, который вы хотите взять в кредит. Далее вы должны оценить свои возможности, т.е. потянете ли вы оплачивать ежемесячную сумму кредита с таким расчетом, что вам будут оставаться средства на жизнь.

Чтобы однозначно ответить на вопрос в каких случаях можно рискнуть и взять ноутбук в кредит, а в каких нет, представим две ситуации.

1. Вы студент и вам захотелось приобрести свой ноутбук, для того, чтобы бороздить просторы интернета, искать информацию по учебе, играть в игры и снимать таким образом стресс.

2. Вы профессиональный веб-дизайнер, вам просто необходим производительный ноутбук, чтобы ваша работа была с вами, где бы вы ни находились. Заказы идут стабильно, клиенты платят исправно. Здесь, конечно, может возникнуть вопрос – а как вы стали профессиональным дизайнером без собственного ПК? Ситуации бывают разные – ноутбук или ПК был, но он сломался, вы пользовались чужим компьютером, вы работали по найму в офисе и теперь решили работать на себя, ну и т.д.

Перед нами две ситуации. Вы надеюсь уже поняли, и ответ на вопрос – стоит ли брать ноутбук в кредит не заставил себя долго ждать. Конечно, во втором случае, когда у вас много работы и у вас нет какой-то определённой суммы, чтобы отдать за ноутбук и сразу приступить к работе, то в таком случае самый оптимальный вариант — взять кредит на покупку ноутбука.

В первом случае, если вы студент и вообще не важно кто вы, важно, что если вы берете ноутбук не для работы, т.е. данное устройство не будет вам сразу же приносить деньги, то в таком случае вы рискуете

Многие могут сказать – «А если я работаю и получаю хорошую зарплату?». Ну, если и так, то думаю скопить необходимую сумму будет для вас не проблема.

Исходя из выше изложенного, можно сделать вывод, что приобретать технику в кредит (не только ноутбук) выгодно в том случае, если вам оно принесет пользу, и вы сможете покрыть все расходы, включая добавленные проценты. В остальных случаях — не желательно.

Вообще, покупка в кредит, даже, если компьютер приобретается не для работы, может быть рассмотрена и с другой стороны. Например, никто не задумывается о том, что главная прелесть кредита состоит в том, что вы приобретаете вещь сейчас, а платите потом. Также, никто еще не отменял инфляцию. Вот к примеру, на момент написания статьи доллар растет стремительно вверх, вследствие чего дорожает вся техника, покупаемая продавцами в иностранной валюте. Представьте, что если бы я взял в кредит ноутбук раньше, который стоил еще по заниженной цене (по старому курсу доллара), то получается, что я взял ноутбук в рассрочку, за счет того, что сегодня цена на них значительно возросла. Т.е. для меня условия не меняются. Да и вообще, говорят время – деньги. Также причиной покупки в кредит может явиться то, что человек банально не может копить денежку, а кредит будет его мотивировать к экономии и поиску дополнительных источников дохода.

Так, что никогда не спешите делать выводы. Надеюсь статья для вас окажется полезной.